アクチュアリーになりたいけれど、どうやって対策をすればいいのかわからない

就活の全体像を知りたい

アクチュアリーのキャリアってどんな感じなの?

そんなお悩みを解決する記事です。

なお、アクチュアリー就活の網羅的な情報が得たい方は、就活講座のページも見てみてください!

以下、紹介ビデオです。

インターネット上に様々な情報があるものの、「結局どれが正しいの?」と思ってしまう、謎に包まれた『アクチュアリー』。どのように行動すれば、アクチュアリーとして良いキャリアを歩むことができるのでしょうか?

アクチュアリーとは

『アクチュアリー』とひとことにいっても、以下の2種類があります。

- アクチュアリー試験の合格者

- アクチュアリー候補生(またはアクチュアリー)として企業で働いている人

これらふたつを両方満たした人が、アクチュアリーと呼ばれます。

たとえば、アクチュアリー試験に合格しても、保険会社や信託銀行への内定が得られないと、アクチュアリーとして働くことができません。

逆に、アクチュアリー候補生として経理部などに配属されても、試験に受からないとアクチュアリーならではの仕事を任せてもらえる範囲が小さくなります。

なので、試験と就活を両方考える必要があります。

アクチュアリー試験について

アクチュアリー試験はどんな構成になっていて、どんな能力が見られるのでしょうか。

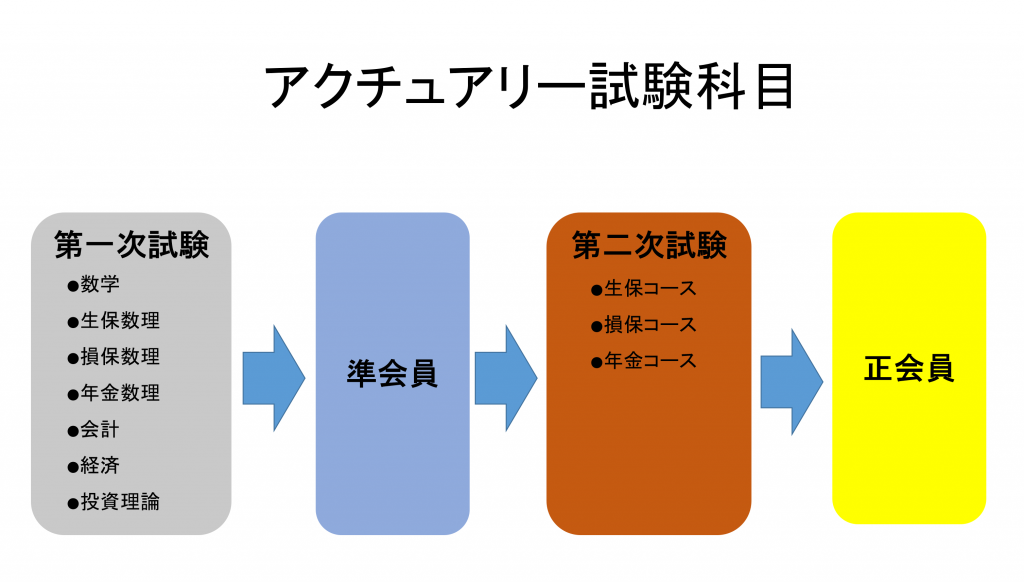

試験科目

この試験は第一次試験で《数学・生保数理・損保数理・年金数理・会計・経済・投資理論》の以上5科目の受験を求められます。これに合格すると「準会員」になります。

次に、より高度な専門知識を求められる第二次試験が行われます。科目は《生保コース・損保コース・年金コース》から選択します。(企業から指定されることもあります)

これに合格することでようやく「正会員」となることができます。

かなり高度な数学力が求められるという資格の特性上、合格者は理系院生が非常に多いです。

アクチュアリー資格試験は、正会員合格まで平均して8~9年とも言われる難関試験です。一次試験における各科目の合格率も平均10~20%程度となっており、5科目すべてを合格するためには入念な対策が必要です。

そのため、独学で資格取得を目指す受験者は多くなく、まず保険会社や信託銀行などにアクチュアリー候補生として新卒採用された上で、様々な実務をこなしながら、会社のバックアップを受けて資格勉強を進めていくのが一般的です。

他試験・技能との比較

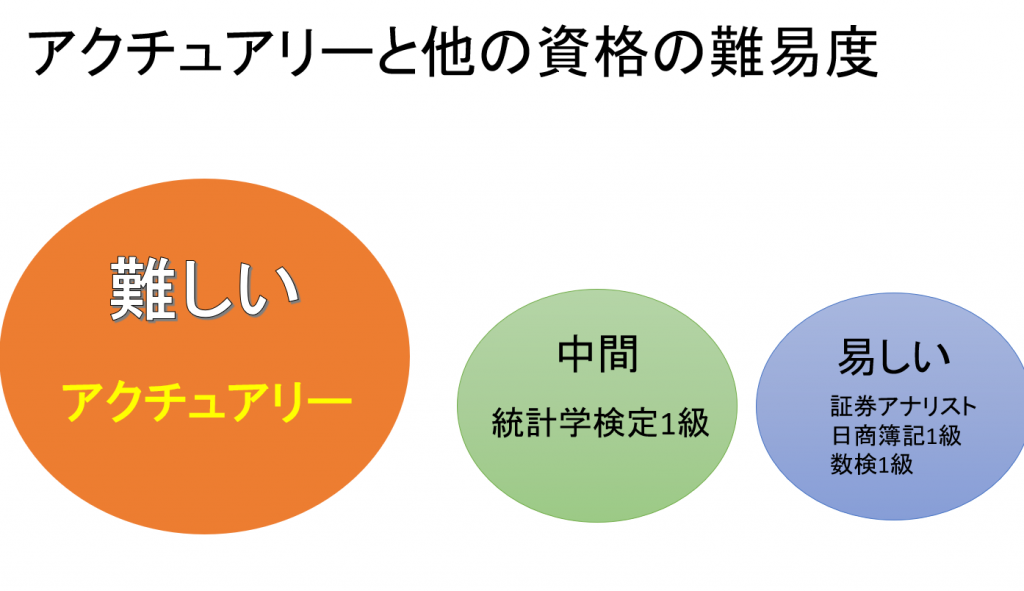

よく、以下のように比較されます。

- クオンツよりもビジネスマン的な要素が強い

- 証券アナリストや簿記よりも圧倒的に難しい

- 数検1級よりも難しい

- 統計学検定1級よりも少し難しい

出題傾向が独特なこともあり、一律な比較は難しいですが、イメージはつかめるのではないでしょうか。

仕事内容

アクチュアリーは、どんな仕事をするのでしょうか。

公益社団法人日本アクチュアリー会の公式サイトでは、「アクチュアリーとは保険や年金、金融などの多彩なフィールドで活躍する“数理業務のプロフェッショナル”」と紹介されています。しかし、これだけではいまいちわかりませんよね。

アクチュアリーは、非常に幅広い業界で業務をこなしています。

たとえば、以下のような業界です。

- 生保

- 損保

- 信託銀行

- 独立系年金コンサル

- 人事コンサルの年金枠

- 共済

- 官公庁

ひとつずつ語っていくと長くなってしまうので、メインだけを以下で説明していきます。

アクチュアリーとして働く方の多くは、保険会社(生命保険・損害保険)や信託銀行の年金部門に所属し、活躍しています。まずはそれぞれのおおまかな仕事内容と特徴について、説明します。

生命保険会社

生命保険とは、「被保険者の死亡あるいは生存に関して、保険会社が一定の金銭の支払いを行うことを約束し、保険契約者がこれに対して保険料を支払う」という契約のことです。生命保険は長期契約が主になるので、金利や死亡率の変化など考慮するべき点も多く、そのため結論を導き出す際は、膨大な統計データと統計学が使われます。

生命保険会社におけるアクチュアリーの主な仕事は、「保険商品の設計・開発」と「会社の収支分析・健全性のチェック」があります。

「保険商品の設計・開発」については、生命保険は数十年にも及ぶ長期契約が前提となるため、長期的な視点で金利変動や人口動態、死亡率の推移など膨大な統計データを踏まえて、保険会社と契約者双方にメリットのある保険商品の開発が求められます。

「会社の収支分析・健全性のチェック」では、会社が健全な経営を継続し続けるために、責任準備金(保険契約者に支払う保険金を確実に支払う為に、保険会社が保険料の中から積み立てる資金)の積立金額の評価、ALM(アセット・ライアビリティ・マネジメント)など、全社的な経営状態のチェック業務を担います。

生命保険は、保険の中でも古い歴史を持ちます。そのため、方法論も確立されているものが多く存在します。

生保業界のアクチュアリーの特徴は以下の動画にて解説しています。

損害保険会社

損害保険とは、自動車保険に代表されるように、被保険者の損失を補填する形で補償が行われる保険契約です。(補償内容は必ずしも金銭の形とは限りません)

生命保険業界と同じく、損害保険業界においても「保険商品の設計・開発」と「会社の収支分析・健全性のチェック」がアクチュアリーの主要ミッションとなります。

損害保険アクチュアリーの特色については、自動車保険、火災保険、傷害保険、地震保険、海外旅行保険など、保険の種類が多く、近年も新商品が次々と生まれているという点が挙げられます。天候デリバティブ(天候データをもとに指標を作成し、異常気象や天候不順による損失を軽減する取引)など、保険以外にもリスクを引き受ける商品があります。それゆえ、損害保険アクチュアリーは、多種多様なリスクと向き合い、前例のない新商品の開発に取り組めるのが醍醐味といえるでしょう。

損保業界のアクチュアリーの特徴は以下の動画にて解説しています。

信託銀行

信託銀行とは信託業務を行うことのできる銀行全般を指した呼び方です。

信託業務とは、外部から財産を自分名義として預かり、運用する業務のこと。アクチュアリーは、将来的な支払いの可能性や運用中の利回りなどを確率・統計的な手法のもとに試算を行うほか、顧客企業に対して掛金設定や退職金・企業年金制度のコンサルティングなども行います。

これらの業務ではアクチュアリー自身がお客様のもとへ出向くこともあるため、数理的な能力に加え、高いコミュニケーション能力が求められます。

その他

アクチュアリーが組織において担う業務は、企業や業界の根幹をなすものです。すべての保険会社には「保険計理人」という役職に就くアクチュアリーが必ず1人は存在し、その承認無しには保険を売ることができません。こういった点も、アクチュアリーが一目置かれる理由です。

また、国際会計基準の導入により、今後は既存の業務に加えて、資産を時価評価する業務の発生が予想されます。

さらにリーマン・ショックや異常気象などにより経営のあり方が変化しつつある今、より定量的なリスク管理とリスクに基づく意思決定が必要とされていることから、全社的なリスクの測定・統合・管理といった面におけるアクチュアリーの活躍も期待されています。(この分野は、最近出てきたもので、アクチュアリー関連の講演会でもしばし話題になっています)

上述した以外にも、高度な数理モデル開発や分析を用いたマーケティング(こちらは、データサイエンティストにも近い分野でしょう)など、活躍の場はどんどん広がっているため、どの会社もアクチュアリーの人材不足に悩まされています。アクチュアリーの活躍の場は広まり続けているのです。

今後さらに、活躍の場は増えていくでしょう。

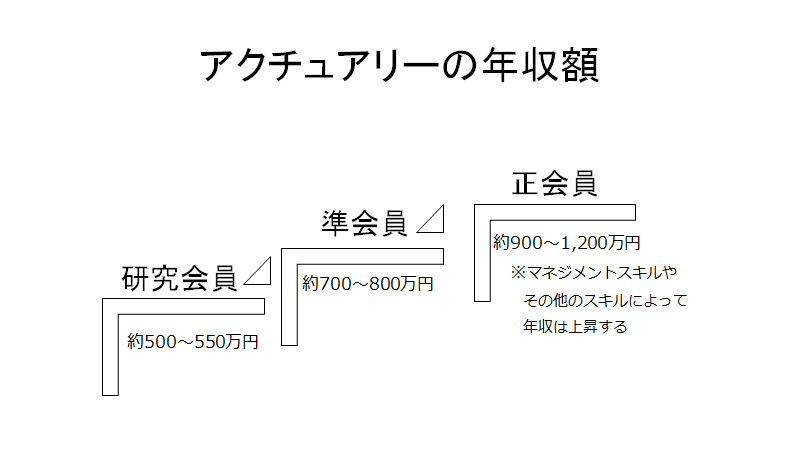

アクチュアリーの年収

では、アクチュアリーは一体どのくらいの年収をもらっているのでしょうか。

当然、企業や条件によって異なりますが、40歳くらいになると1,500万円以上の年収の方も多いです。推移としては、以下のようになります。

研究会員

1次試験に1科目でも合格すればなれる研究会員の場合、大体500~550万円ほどからのスタートです。年次が浅いので、外資系コンサルなどに比べると劣ります。

準会員

大まかな年収の相場としては、これが準会員になると700~800万円になります。このとき30歳手前が平均です。

正会員

正会員になれば900~1,200万円ほどになるというイメージです。ここからは、マネジメントスキルやその他のスキルによって、どんどん上がっていきます。

アクチュアリーの転職

アクチュアリーはどのようにキャリアを歩むのでしょうか。

生保・損保

生保、損保の場合は日系から外資系へ移るという事例が見られます。その理由の多くは報酬面によるものです。例えば日系企業在職中に準会員になれたとしても、それで年収が大きく上がるわけでもないため、報酬アップを求めて外資系企業に移るといったケースがあります。

特に若手のうちは、この条件面での違いがかなり反映されます。入社5年目くらいの人がアクチュアリーに受かったら、すぐに監査法人や外資の生命保険会社に転職するという話を聞きます。単純に給料が3倍になったという話も聞きます。若いうちからバリバリ稼ぎたい人は、この戦略がおすすめです。

信託銀行

年金アクチュアリーである信託銀行の場合、あまり動きがない印象です。監査法人に行くケースはありますが、信託銀行から他の信託銀行へ移るといった話は、あまり聞いたことがありません。ここが、保険会社との大きな違いです。(銀行という業界によるところが大きいでしょう)

条件はどのくらい違う?

福利厚生に関しては、アクチュアリーだからといって特別に手厚いわけではありません。ただし企業にとって、自社にアクチュアリー正会員・準会員を何人抱えているかは重要なので、試験勉強へのサポートは日系・外資問わず手厚いです。

研究会員の社員は、勉強専用の時間を取ってくれたりします。また、外部の講座への参加費も会社から支給されることが多いです。

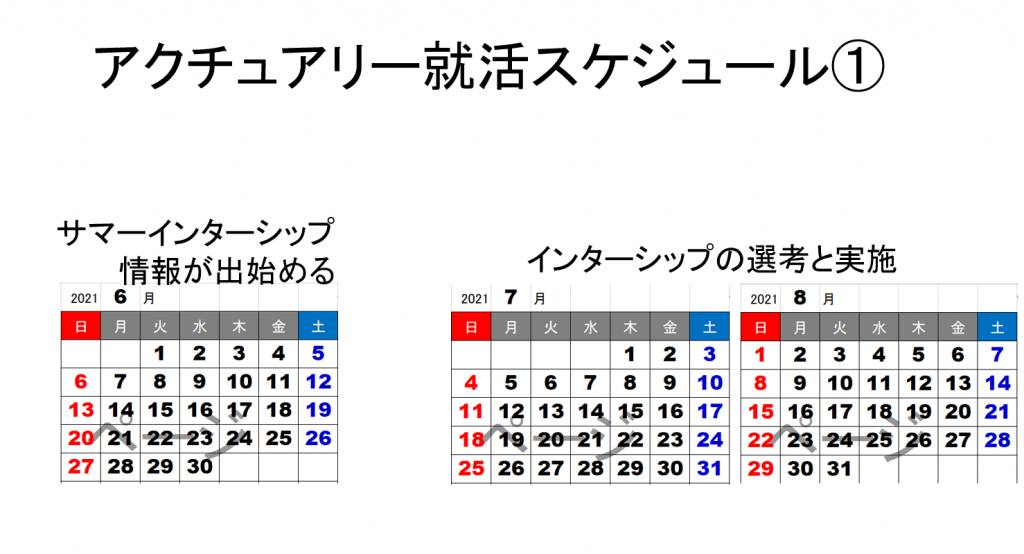

アクチュアリー就活のスケジュール

アクチュアリーの選考スケジュールは、同じ企業の総合職との採用スケジュールが異なるので注意が必要です。

一般的な就活時期よりも、早期から行っているケースが多く、早めに情報収集することが重要となります。また、特徴的なのはインターンシップがかなり重要なこと。サマーインターンシップに参加し、早期に企業と接点を持つことは大きなアドバンテージとなります。

一般的にはアクチュアリーコースというものが用意されており、普通の人たちと採用が別になっていることが多いです。何人くらいの採用枠かというと、会社の規模にもよりますが、各社多くても10人くらいです。最近は手に職をと考える学生も多いので、人気は高まっています。

ただ、年度によって採用人数は異なります。少なくて1人という企業、年もあれば、かなり多めに採用されることもあります。最新情報は、企業や社員に聞いたうえで、個別企業の方針を確認しましょう。

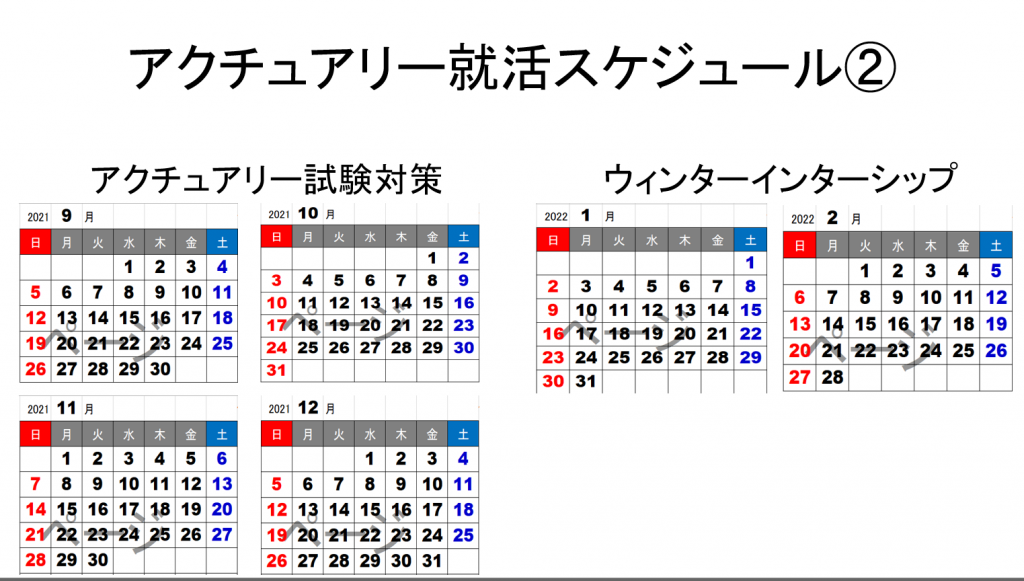

以下のようなスケジュールで進んでいきます。

~6月

サマーインターンシップの情報が出始めます。

アクチュアリー就活について興味を持つ人が、ちょくちょく出始めるタイミングです。6月下旬からエントリーシート受付を締め切る企業が出始めるので、乗り遅れないようにすることが大事です。

7~8月

インターンシップの選考と、インターンシップが行われます。この時期にインターンシップに参加することで、就活の早い時期にアクチュアリーの知識を身に着けることができて、就活を有利に進めることができます。

インターンシップ参加の重要性は、以下の動画で解説されています。

インターンシップ前にやっておいた方が良いことについては、以下の動画をご覧ください。

9~12月

秋にも一部の企業ではインターンシップが行われます。

しかし、ほとんどの人は12月の試験に備えて勉強メインの時期になります。アクチュアリー資格試験の申込締切が8月にあるので、忘れないようにしましょう。就活においても、試験はひとつの判断軸として見られます。

1~2月

試験が終わり、就活へ入ります。ウィンターインターンへ参加し、切磋琢磨することになります。

この時点で、自分の志望企業に合わせた対策に入っていきます。

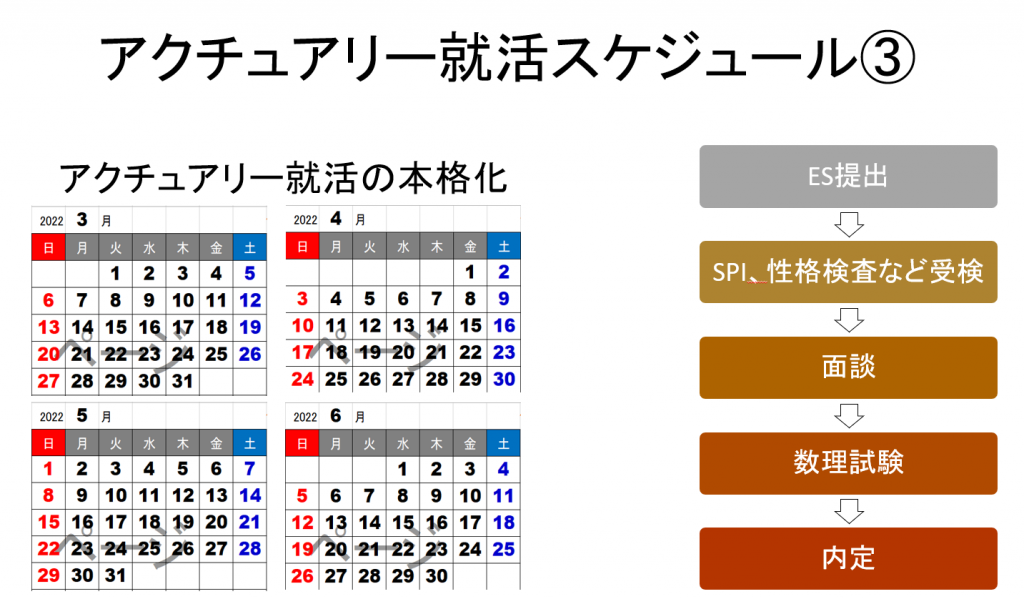

3~6月

選考が本格的に進みます。選考フローは以下のように進んでいきます。

- ES提出

- SPI、性格検査など受験

- 面談

- 数理試験

- 内定

企業ごとに、特色があらわれます。事前に情報収集しておきましょう。

スケジュール感については、就活講座にてより詳しくお伝えしています。また、志望度にあわせた最適なインターンシップの応募方法や、優先順位に基づいた時期ごとのtodoを教えます。

アクチュアリー特有の就活対策

就活を経験した際に、「本選考が始まるまでにやっておいた方が良い」と思ったことは大きく分けて2つありました。

コミュニティ作り

1つは、アクチュアリー就活生同士のコミュニティーを作っておくことです。

アクチュアリーは狭い世界であるがゆえに、情報をどれだけ持っているかが就活を大きく左右します。また、入社後も会社を超えた付き合いが続くため、友達をたくさん作っておくことは何かとプラスに働くと思います。

はやめに、アクチュアリー系のコミュニティに参加しておきましょう。

インターンに参加する

もう1つは、インターンに参加して企業の雰囲気を知ることです。

アクチュアリーという職種を考えると、どこの企業に入ったとしても、そこまで本質的な業務差はないでしょう。よってインターンに参加する意味の多くは、その会社の人や実情、雰囲気を知ることにあります。(ひとことにアクチュアリーといっても、所属企業によって大きく雰囲気は異なります)

特にアクチュアリーが採用に大きく関わる企業であれば、インターンへの参加により、選考を有利に進めることができる場合もあります。ちなみに、生保・損保・外資生保への参加者複数人に聞いてみると、それぞれの感触は、以下の通りです。

生命保険会社(日系)

企業にもよりますが、基本的にはアクチュアリー同士の結束が非常に強い印象です。

歴史的な背景もあり、他の総合職に比べてアクチュアリーの地位が高く、アクチュアリー内で切磋琢磨し合っている雰囲気があります。

また、日系大手生保は年金部門も有しているため、年金アクチュアリーとして働くこともあります。ジョブローテーションで、保険と年金を行ったり来たりしている人も多いです。

損害保険会社(日系)

アクチュアリーと他の総合職との垣根が低いように感じました。特段の特別扱いなどはないようです。「数学はできるけど、あくまでそれはプラスアルファ」といったイメージです。

営業職から異動でアクチュアリーになったという人もいました。生保よりも損保のほうが、こういったパターンが多いとのこと。

生命保険会社(外資系)

日系に比べて給与が高めです。また、外資系投資銀行ほどではないにしろ、自由で成果主義な雰囲気があります。外資っぽい雰囲気は、合う人にはとても合うでしょう。

社員の方は、個性的な方が多いです。

環境として個性が許されるということは、つまり他の社員も個性的であるということ。周りの個性を許容できるのであれば、自分も個性的になれるのが外資系の良いところです。

アクチュアリー就活の特殊性

また、アクチュアリーの就活は、その他の職種に比べて特殊です。選考でその特殊性を感じた点は、主に3つありました。

選考がはやい

一般的に、アクチュアリーの選考は総合職よりも早めに始まるため、事前の情報収集が非常に重要です。選考プロセスやタイミング、対策について、先輩やOBから情報を仕入れておきましょう。(アクチュアリー就活をする場合、必ずアクチュアリー内定者から話を聞きましょう)

また、アクチュアリーは資格なので、コンサルなどの就職活動と違い、面接テクニックやケース対策はさほど必要とされませんが、よく聞かれる質問などについては最低限確認しておいてください。

数学の筆記試験が選考過程に含まれる

アクチュアリー就活では、数理試験があります。内容はそれほど高度なものではなく、理系学部生であれば大学教養課程までに習う、微積・線形・確率・統計といったものがほとんどです。まれにプログラミングの知識を問う問題や、金融工学の問題、論理的思考力を試すための論理パズルなどが出題されることもあります。

アクチュアリーの社員が面接官となる

専門的な内容もたまに聞かれます。

特に院生の方は、研究内容について深く突っ込まれることがあるのでご注意ください。研究内容そのものでの評価ではなく、研究について素人にもわかりやすいように順序立てて説明できる論理的思考力の有無や、説明能力について見られているのだと思います。

選考過程は、終始アクチュアリーの人が面接官となる場合もあれば、人事面接が発生する場合もあるなど、企業によって異なります。しかし、アクチュアリーとの面接が1度もないまま内定が出ることは、ほとんどないと言ってよいでしょう。

その他にも、アクチュアリー就活には多くの特殊性があります。各社ごとの特徴を含めて、アクチュアリー就活講座で解説しています。

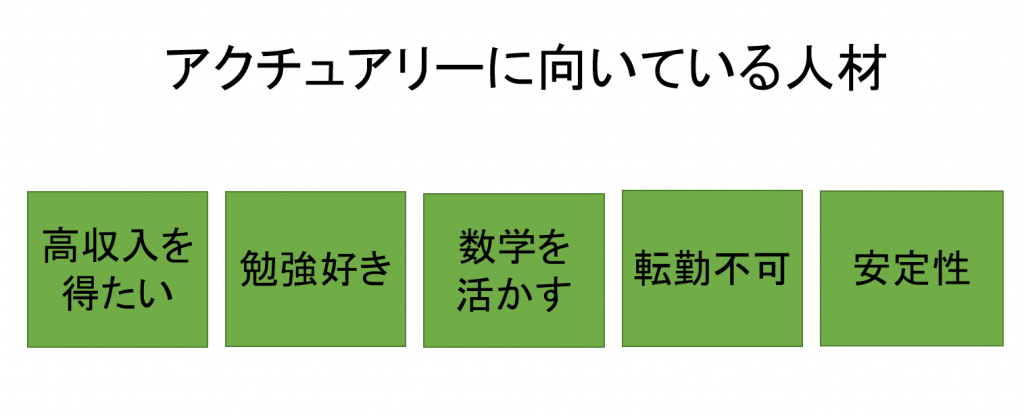

どんな人がアクチュアリーに向いているのか

では、アクチュアリーに向いているのはどんな人なのでしょうか。

高収入を得たい人

アクチュアリーは、一般的に高収入です。イメージとして、ほとんどの企業において、「日系大手の水準より少し多め」にもらえます。これは、中小の生保でも同じです。

年収の目安は、「その企業の総合職プラス200万円」です。

(ちなみに、中小企業ではさらに総合職とのギャップがあります。)

ただし、独立できる資格ではないので、「開業医レベル」を目指すのはきついです。それでも、サラリーマンとしては最高水準の給料がもらえます。イメージとして、30歳を過ぎると年収1000万を突破するイメージです。

アクチュアリーはホワイト高給だと言われることも多いですが、注意点もあります。その点については、以下の動画で解説されています。

勉強が好きな人

正会員になるまでに平均8~9年かかるとも言われるアクチュアリー資格試験。就職後は通常業務に加えて勉強することが必要なため、継続的に学習を続ける力が不可欠です。

数学を活かしたい人

数学を活かせる数少ない資格なので、数学が好きな人にとっては天職といえます。数学で国際的な活躍ができる喜びは、何物にも代えがたいものがあります。

また、ビジネスへの興味があり、数学を武器として活用したい人にとって、仕事はかなり楽しいです。アクチュアリーは計算屋ではなく、あくまで数理能力に長けたビジネスパーソン。「与えられたデータをもとに状況を正確に把握し、今後どうしていくか」というビジネス感覚が強く求められます。

転勤をしたくない人

金融機関の営業職は基本的に国内転勤が頻繁に行われ、いつ、どこに転勤になるか分かりません。金融に限らず、日系の総合職には転勤が付きものです。これは、多くの人が「社会人になりたくない!」と思う一因でもあるかもしれません。

しかし、会社のバックオフィスである数理部門に配属されるアクチュアリーは、本社から離れることがないので、家族ができた際に単身赴任をしたくない、見知らぬ土地に行きたくないという人にとっては最適です。一生本社という待遇は、転勤族の人からすると夢のようなものです。

安定性を求める人

大企業でも、リストラや異動など、なにがあるかわからないこの時代。多くのビジネスパーソンは、不安の中で生きています。

しかし、アクチュアリーは圧倒的な安定を手にしています。

万が一リストラにあっても、転職市場においても、売り手市場であることは変わりないので、総合職よりも安定性があると言えるでしょう。アクチュアリーは、圧倒的な専門性に基づいて、安定を手にすることができるのです。

求められるスキル

新卒の就職活動において、アクチュアリー採用を行っている企業は多くはありません。保険業界や銀行など、働ける企業の数が限られているのです。

さらに各社の採用人数は例年、数名程度です。それゆえ、一般的な総合職でそれらの企業に就職するよりも、就職難易度が高い職種と言われます。よくある、『企業別就職偏差値』の値よりも、さらに高い難易度が課されていると思ってください。

各企業の新卒採用において評価するスキルは異なりますが、共通して求められる資質はあります。比較的求められることが多いスキルや能力についてまとめました。

・数学力

就活においては、微分積分、線形代数、確率、統計といった大学基礎教養レベルの数学をしっかり理解する必要あります。これらは、就活で課される数理試験で、各企業のオリジナルの設問を通して、足切りがされます。十分な対策をしておきましょう。

・学歴

最低限の学歴は必要になってきます。他の職種ではあまり見ないほどに、旧帝大や早慶以上の人が多いです。しかし、そのほかの大学の人でもアクチュアリーになることは可能です。

・学部学科

物理、情報工学、工学系、航空宇宙、経済など様々な専攻出身のアクチュアリーが活躍していますが、多いのは数学系です。最近は情報系が増加傾向です。

文系の方でも、アクチュアリーを目指すことは可能です。詳しくは以下の記事をご覧ください。

・コミュニケーション能力

アクチュアリーはその業務の特性上、様々な部門の社員とコミュニケーションをとる機会があります。数学領域の専門知識を有していない相手に対しても、わかりやすい説明を行う必要があります。その能力は、就活の面接においてみられます。自分の専門領域をわかりやすく説明できるよう、準備しておきましょう。

・英語力

今後アクチュアリーに対しても、グローバルな仕事を求める企業は多いです。ビジネスの現場で英語力を発揮できると、より幅広い活躍ができます。海外でのアクチュアリーの働き方は、とても幅広くなっています。以下の記事では、海外のアクチュアリー職種について、海外のアクチュアリーYouTuberの動画をもとにして解説しています。

・アクチュアリー科目の保持

科目を持っていなくても就職は可能ですが、あったほうが有利です。

・学習意欲

アクチュアリーは試験合格までに長い期間を必要とします。その前提で、自己研鑽をしっかり重ねられるかどうかを就活時点でもかなり見られると思っておきましょう。

上記のスキルがあると企業から判断されるように、しっかりとESや面接での返答を磨いておくことが大事です。

内定が取れなかったらどうするの?

必死にアクチュアリー就活をしても、落ちてしまったらどうしようと不安になってしまいますよね。そんな方のために、万が一内定が取れなかった場合の選択肢も紹介します。メリットデメリットに分けて、ご紹介していきます!

就活留年

メリット

- 最初の就活での経験を生かして、もう一度やり直すことが出来る。特にアクチュアリー就活は特殊性が高いので、2回目だと有利なこともある。

- もう一年勉強できるので科目数を多く持った状態で就活に挑める可能性が高い。

- 単位を取得し終わっているので、就活に一年間集中できる。

デメリット

- 1年間分の学費が余分にかかる。

- 親など周りへの説明に骨が折れる。

- 理由によっては、面接官の心象が良くないかもしれない。面接では突っ込まれる可能性が高いので、説明する準備が必要。

- 周りが卒業していく中で自分だけ取り残された感じがして、孤独。

大学院進学(学部卒就活の場合)

メリット

- M1でのアク就活時に、B3時のアク就活の経験を生かせる。しかも、就活留年とは違い、それが不利にならない。

- 学生の期間が長いので、科目数を多く持った状態で就活に挑める。

- 大学院から学歴ロンダリングをすることで、学歴フィルターを通りやすくなる。

デメリット

- 院試の勉強をする必要がある。

- 単位取得や研究の負担がある。

- ブラック研究室に配属されると、就活に十分な時間を割けないリスクがある。

- 実務経験を積むのが遅れるので、転職で不利になる可能性もある。たとえば、『実務経験3年以上』の求人に応募できる年齢が、大学院に在籍した2年間分遅れる。これがキャリアに響く可能性もある。

総合職で入社してアク関連の部署へ異動

メリット

- その会社での業務を積むことができる。大学院と違って、給料も発生する。

- 非アク部署⇒アク関連部署への異動例は、様々な会社で前例がある。(このようなキャリアが可能かどうかは、個別の会社ごとに確認する必要がある)

デメリット

- 配属先ガチャのリスクが生じる。たとえば、地方の営業系の部署に配属になると、本社のアクの部門とは程遠い業務を任されることも多い。

- アクで入社するのに比べると、アクまでのハードルが高い。本当にアクになりたいなら、入社時点でアク採用されるに越したことはない。

- アクと営業系の人は空気感が違うこともあり、馴染めずにやめてしまう例も過去にいくつかあり。

やはり、就活の時点でしっかりと内定を取れるに越したことはありません。

おわりに

数理のプロフェッショナルと呼ばれるアクチュアリーの業務は非常に幅広く、多岐に渡るものです。また、コミュニケーション能力や対応力など、さまざまな能力も求められますが、業務の専門性に基づく自由度の高さや、培ってきた数学力を生かせるなど、非常に魅力的な部分も多い職種です。この記事の情報をもとにして、対策を進めてみてください。

また、オンライン塾MAXITでは、アクチュアリー就活に特化した講座を開講しています。アクチュアリー就活で必要なことのうち、この記事で紹介したのはほんの一部です。体系的かつ網羅的な知識を得たい方には、講座の受講がおすすめです。

受講者は、大手生保や損保に内定を勝ち取っています。以下の内定者インタビューも、役立つ内容なのでぜひ見てみてください!

<あいおいニッセイ同和損保内定者>

<富国生命内定者>

この記事を読んでいるあなたと一緒にアクチュアリーとして働けることを、楽しみにしております!